L’exposition des assureurs au risque climatique fait l’objet d’une consultation de l’ACPR (Autorité de contrôle prudentiel et de résolution) dont les conclusions seront publiées en avril. Il s’agit d’améliorer l’évaluation de ces risques et leur connaissance pour améliorer in fine la gestion des risques.

Les dispositions de l’article 173 de la loi sur la transition énergétique pour la croissance verte, entrée en vigueur le 31 décembre 2015, imposent aux assureurs des obligations de transparence sur leur politique d’investissement et de gestion des risques liés au changement climatique.

En complément de cette loi, l’Autorité de contrôle prudentiel et de résolution (ACPR) avait formalisé, dans son rapport 103-2019, trois catégories de risques climatiques :

- Les risques physiques, qui résultent des dommages directement causés par les phénomènes météorologiques et climatiques, comme par exemple l’augmentation de la fréquence et du coût des sinistres à régler par les assureurs. Les banques et les assureurs français sont relativement peu exposées aux risques physiques : leurs expositions concernent généralement des zones jugées peu vulnérables au regard des scénarios de changement climatique actuellement disponibles, majoritairement en métropole – où il existe un dispositif efficace de prise en compte des catastrophes naturelles – et pour l’essentiel dans l’Union Européenne, avec des expositions relativement modestes aux États-Unis (3,9%) et dans les pays d’Asie(inférieures à 1%).

- Les risques de transition, qui résultent des ajustements effectués en vue d’une transition vers une économie bas-carbone, en particulier lorsque ceux-ci sont mal anticipés ou interviennent brutalement. Ces risques peuvent être liés à une dépréciation des actifs, faisant suite à des évolutions réglementaires qui pénaliseraient, voire interdiraient, certaines activités jugées trop émettrices en gaz à effets de serre (GES). S’agissant des banques, la part des 20 secteurs les plus carbonés représenteraient 12,2 % des encours nets exposés au risque de crédit en 2017, en légère diminution par rapport à 2015. Environ 10 % des placements des assureurs seraient investis dans des secteurs sensibles aux risques de transition.

- Troisième catégorie : les risques de responsabilité induits (risques juridiques et de réputation), liés aux demandes de compensation de la part de ceux qui subissent des dommages dus au changement climatique. Par exemple les investisseurs dans des activités polluantes ou fortement émettrices de GES, qui voient leurs actifs fortement dévalorisés.

Téléchargez notre Panorama de la communication extra-financière des assureurs

Ainsi, l’ensemble des organismes d’assurance sont déjà tenus de publier des informations relatives à leur politique d’investissement et de gestion des risques. Ils doivent en particulier décrire comment ils prennent en compte les critères environnementaux, sociaux et de gouvernance (ESG) dans leur politique d’investissement.

Risque climatique et Assurance : double objectif de l’ACPR

Fin mai 2020, l’ACPR a lancé, en collaboration avec la Banque de France, une consultation sur les expositions aux risques climatiques. Une première phase a consisté en juillet 2020 à publier les scénarios et hypothèses retenus pour cet exercice pilote. Le seconde phase est attendue en avril 2021, avec la publication des résultats.

L’objectif de cet exercice pilote est double :

- obtenir une plus grande transparence des institutions financières sur leurs expositions (avec un reporting qui doit en couvrir au moins 80%),

- mettre en place une structure appropriée de gestion des risques.

Cet exercice, proposé sur la base du volontariat à l’ensemble des établissements bancaires et organismes d’assurance français, a suscité un réel intérêt puisque toutes les institutions sollicitées y ont répondu, sauf une.

Risque climatique : les scénarios demandés par l’ACPR

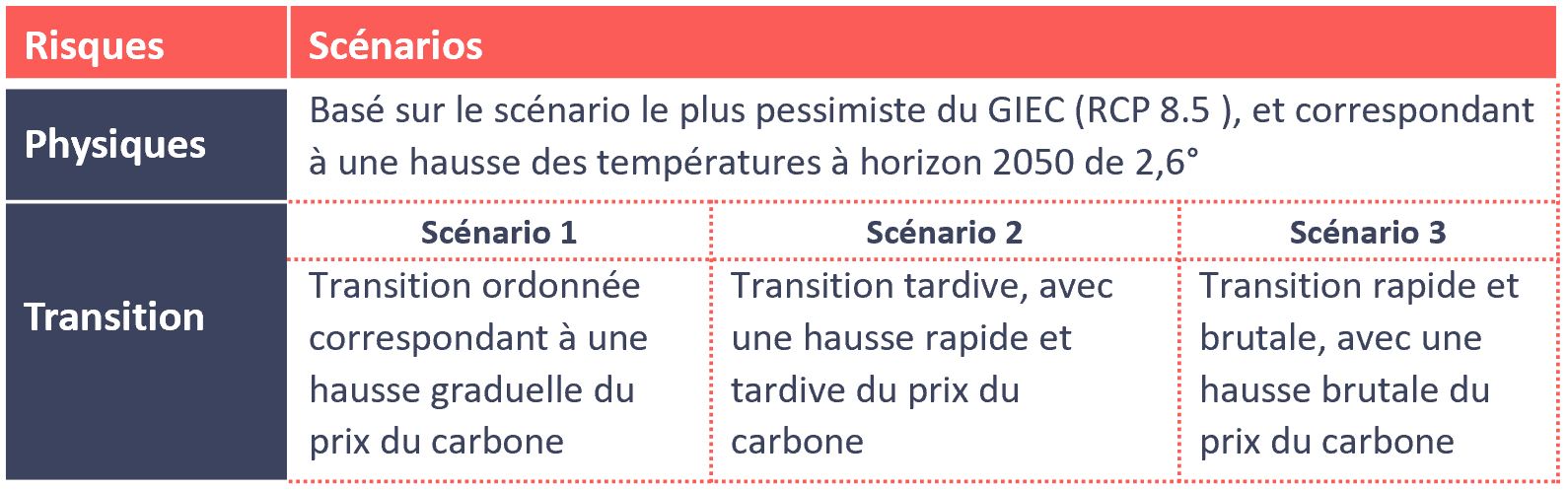

Plusieurs scénarios sont demandés par l’ACPR, en fonction du type de risques.

Seuls les risques physiques et de transition sont abordés dans le cadre de cet exercice pilote. Le risque de réputation, dont la quantification est complexe, n’est pas traité.

L’exercice se décompose en deux périodes :

La première, dite de court et moyen terme, consiste à faire des projections à bilan constant, de 2020 à 2025 sur la base du bilan observé au 31/12/2019.

La seconde, dite de long terme, projette le bilan de 2025 à 2050. Sur cette période, les organismes réalisent leurs projections des paramètres de risque étudiés avec une hypothèse de bilan dynamique. Les participants pourront ajuster leurs stratégies d’investissements et de gestion des risques en fonction des scénarios retenus de changement climatique.

In fine, une vingtaine de reportings, fonctions des scénarios et de l’horizon de projection, ont été demandés par l’ACPR. En accompagnement de ces livrables, une note méthodologique est attendue. Cette dernière contient notamment des informations sur l’organisation, la gouvernance et l’approche adoptée pour l’exercice ainsi que les difficultés rencontrées lors de sa mise en œuvre.

L’ensemble de ces travaux ont été communiqués fin 2020 à l’ACRP et les résultats agrégés sont attendus pour avril 2021.

Que peut-on attendre de ce premier exercice ? De premières conclusions peuvent être tirées des rapports communiqués par le régulateur bancaire et assurantiel britannique, la Prudential Regulation Authority, et par la Banque Centrale Néerlandaise à la suite de l’exercice pilote qu’ils ont respectivement mené.

Risque climatique : les enseignements des cas britanniques et néerlandais

Les retours britanniques et néerlandais sont porteurs de plusieurs enseignements.

Comme en France, les assureurs se sont pleinement mobilisés et les 20 plus grands assureurs Britanniques ont ainsi participé à un exercice de mise en place d’un stress-test climatique en 2019.

Concernant le traitement du risque physique, il apparaît que les assureurs offrent une bonne résistance aux risques naturels, notamment en cas d’exposition insulaire type Bermudes. Pour autant, le régulateur britannique a relevé l’hétérogénéité de la qualité des données et des outils utilisés. Cela complexifie la consolidation des résultats.

A noter qu’en France, les entreprises d’assurances ont pu appuyer leurs travaux sur l’étude de la CCR présentée lors du congrès des actuaires de juin 2019 et réplicable en s’appuyant sur les simulations issues du modèle climatique régional ARPEGE Climat de Météo-France. ARPEGE fournit des données d’observations et de projections selon 3 scénarios du GIEC (RCP2.6, RCP4.5, RCP8.5) de 1958 à 2100. De fait, l’indicateur de sinistralité retenu le plus pertinent est le nombre de reconnaissances CATNAT par commune pour l’inondation et la sécheresse, les autres types de sinistres ne représentant qu’une faible partie du total. In fine, en prenant en compte l’évolution de la population et de la valeur assurée des biens, une augmentation de 35% de l’ensemble de la charge de sinistralité peut être anticipée en France à l’horizon 2050.

Concernant le traitement du risque de transition, les Pays-Bas ont privilégié des hypothèses fortes, en considérant la mise en œuvre précipitée d’une politique rigoureuse ainsi que des innovations technologiques réduisant les émissions de CO2. Malgré cela, le régulateur néerlandais a éprouvé des difficultés à identifier les actifs exposés directement au risque climatique.

En France, en mai 2020, l’ACPR avait publié 4 principes adressés aux banques pour qu’elles puissent s’assurer d’une bonne prise en compte des risques climatiques. S’agissant du risque de transition, il était ainsi recommandé de collecter les données sur l’empreinte carbone de l’entreprise pour évaluer le risque, et de collecter et centraliser les données nécessaires à l’évaluation les risques portés par les contreparties.

Il sera intéressant de voir si l’ACRP, dans son rapport à venir, identifie le même type de problématique.

Les conclusions de l’ACPR sur cet exercice pilote sont très attendues, d’autant que la quasi-totalité des assureurs français y ont volontairement répondu. Il est possible que les points d’attentions soulevés par les régulateurs Britanniques et Néerlandais émergent également en France : hétérogénéité des résultats concernant le risque physique et difficultés de traitement du risque de transition. Il sera également intéressant d’examiner la résilience des assureurs français au risque climatique des départements et territoires d’Outre-mer, qui peut être complexe à évaluer.