IFRS 9, le modèle ECL et la crise de la Covid-19

Les compagnies d’assurance sont en phase d’implémentation de la norme IFRS 9 qui sera applicable dès janvier 2023, avec un parallèle run requis sur l’exercice 2022. L’un des principaux enjeux dans la mise en place de la norme est le calibrage du modèle et la réorganisation des process liés au Pilier II, concernant les provisions pour pertes de crédit attendues (Expected Credit Loss – ECL). Ce modèle repose sur une approche prospective du risque de crédit, à travers la constatation de provisions pour pertes attendues dès l’achat d’un titre et une réévaluation périodique de cette provision, en fonction de la classification du risque en trois niveaux (stage I, II, III).

La crise exceptionnelle engendrée par la Covid-19 a eu un impact significatif sur les modèles de calcul de l’ECL mis en place par les banques, qui sont déjà soumises à la norme IFRS 9. La dégradation globale des indicateurs macroéconomiques et la fragilisation des acteurs économiques ont mis en évidence la procyclicité du modèle, en exacerbant les impacts de la crise sur les provisions pour pertes de crédit attendues.

Cette crise a montré la nécessité de garder la main sur le pilotage du résultat lié aux provisions et l’ajustement des modèles de calcul (notes IASB, AMF)1. Ainsi, les compagnies d’assurance, qui sont en phase d’implémentation, ont l’occasion de prendre en compte le retour d’expérience des banques pour se préparer à faire face à une prochaine crise économique et/ou sanitaire.

Les impacts de la crise de la Covid–19 sur le modèle ECL et le traitement des banques

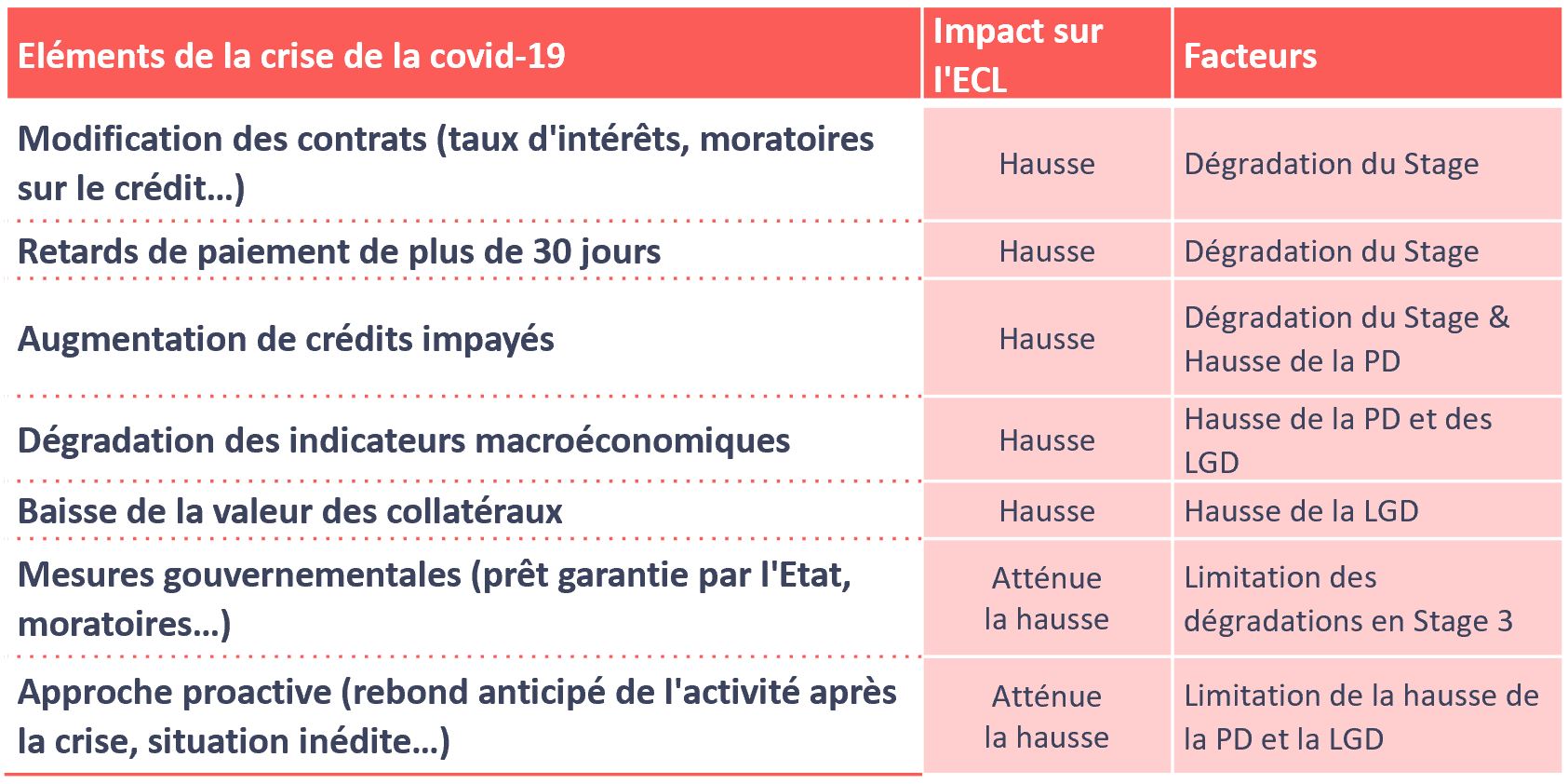

La crise de la Covid-19 s’est caractérisée par une contraction soudaine des activités économiques (baisse de –8% du PIB de la France2), une hausse des retards de paiements (+31% entre Q1 2020 et Q3 2020 pour les entreprises françaises3), une forte volatilité des marchés financiers. Toutes choses étant égales par ailleurs, tous ces impacts se traduisent par une forte hausse des provisions liées à l’augmentation des indicateurs du risque de l’ECL.

Face aux risques de solvabilité que pose cette augmentation des provisions sur les états financiers des institutions bancaires, l’IASB et les autorités de régulation ont appelé à une plus grande flexibilité du modèle de dépréciation IFRS 9, en permettant aux acteurs de s’adapter à cette situation exceptionnelle. Plus concrètement, la BCE encourage les institutions bancaires à adopter les mesures transitoires prévues par la norme IFRS 9 qui consistent à étaler l’impact de la hausse de l’ECL sur plusieurs exercices et de limiter les transferts de stage. Les régulateurs insistent notamment sur la prise en compte de plusieurs facteurs atténuants les circonstances exceptionnelles actuelles :

- Les aides gouvernementales destinées à soutenir les économies des différents pays touchés par la pandémie (prêt garanti par l’Etat par exemple).

- Les moratoires accordés par différentes institutions de crédit à leurs débiteurs.

- Le caractère temporaire de cette crise qui devrait laisser place à un rebond dès la levée des mesures d’urgence sanitaire.

Cette approche se matérialise par une hausse mesurée des provisions ECL au Q2 2020 dans les comptes des banques françaises et européennes. Cette tendance devrait se confirmer au 4eme trimestre 2020. Ainsi, nous constatons une hausse moyenne des provisions ECL de +8% en juin 2020 par rapport au Q4 2019, pour trois des plus grandes banques françaises (BNP Paribas, Société Générale, BPCE). Cette hausse s’observe surtout sur le stage 1 (+20%) et le stage 2 (+28%). Le stage 3, qui compte pour 75% des provisions des trois banques, est resté relativement stable sur la même période (+4%).

Dans ses annexes financières à fin juin 2020, le groupe BNP Paribas précise ses ajustements : « La mesure de l’impact des scénarios macroéconomiques sur les pertes de crédit attendues a été ajustée pour refléter les spécificités de la crise sanitaire actuelle. […] Les paramètres des scénarios macroéconomiques intégrés dans les modèles de calcul (calibrés sur la base des précédentes crises) ont été adaptés, afin d’en extraire la dynamique moyen terme de l’évolution macroéconomique et de minimiser ainsi une volatilité excessive à court terme ».

ECL et crise de la Covid-19 : quels enseignements pour les compagnies d’assurance

Les compagnies d’assurance peuvent s’inspirer du retour d’expérience des banques dans la gestion de la crise de la covid-19, afin d’éviter de s’exposer aux effets procycliques du modèle ECL. Dans ce contexte, il est primordial que les directions financières conservent la maîtrise de leur résultat financier ; a fortiori pour celles qui ont externalisé le calcul de l’ECL.

Trois enseignements clés ressortent de l’expérience bancaire des derniers mois :

Monitorer les paramètres du modèle ECL de façon dynamique

Le modèle ECL nécessite un degré de jugement et d’ajustement sur les paramètres de calcul des PD/LGD et de transfert de stage. Par exemple, si une compagnie d’assurance devait déterminer que les reports de paiement de plus 30 jours n’entraînent pas une augmentation significative du risque de crédit, cela pourrait entrer en conflit avec la méthodologie par défaut, intégrée dans le modèle standard.

De même, dans le cas où il serait compliqué d’identifier les impacts d’une crise systémique sur un instrument en particulier, la compagnie d’assurance pourrait opter pour une évaluation collective de l’ECL sur un portefeuille ou une portion d’un portefeuille (collective staging assessment – IFRS 9 paragraphs B5.5.1-B5.5.5).

Par conséquent, la procédure doit intégrer des ajustements en début de process, avec des hypothèses partagées et validées entre les différentes parties prenantes (Fournisseurs data ECL, Directions financières, Investissements et Risques).

Privilégier un process de clôture cible agile

Le process de calcul, de comptabilisation et de reporting des ECL doit garder un degré d’agilité qui permet des allers-retours de fichiers entre les différents systèmes (calcul, master data, comptabilisation, reporting) sur une clôture donnée.

Il est ainsi primordial de fiabiliser les données qualitatives et quantitatives en sortie, avant l’envoi au fournisseur de data ECL, et en entrée, avant l’intégration des données envoyées par le fournisseur.

Aligner la communication financière avec les nouvelles exigences

La communication financière et la présentation des annexes (IFRS 7) doivent s’adapter aux nouvelles exigences des provisions IFRS 9, en précisant les ajustements et les hypothèses sous-jacentes aux montants d’ECL comptabilisés.

Les annexes doivent notamment présenter : les différents scénarios étudiés (central, adverse, favorable) ; la segmentation du risque par type d’instruments et/ou portefeuille ; l’intégration de l’approche prospective dans le modèle de calcul ; l’évolution des encours et des provisions par stage, avec un détail des transferts de stage.

***

Calcul de l’ECL et impact de la crise de la covid-19

L’ECL est la provision IFRS 9 qui concerne les actifs financiers (instruments de dettes et créances) répondant aux critères du Business Model (HTC/HTCS) et du test SPPI.

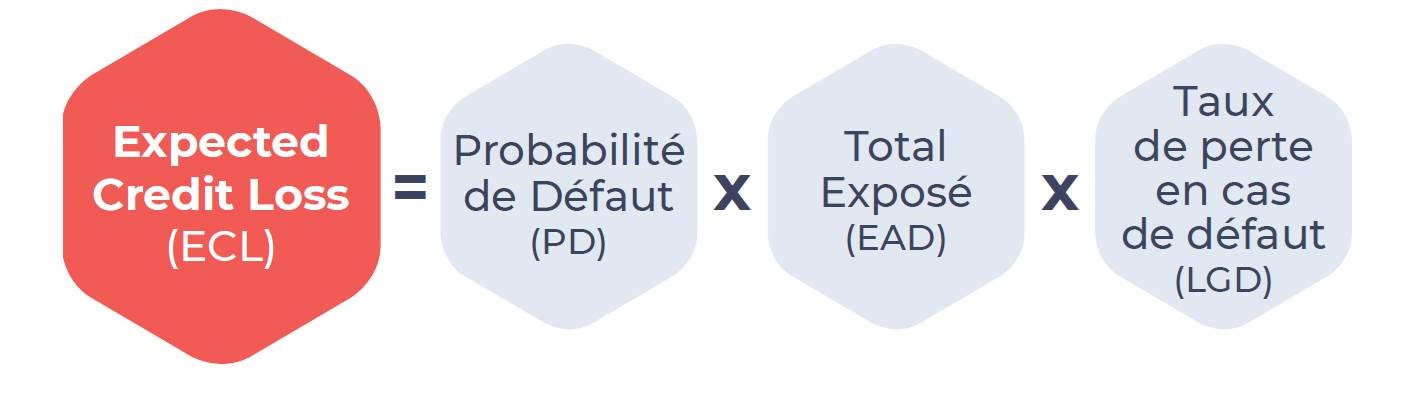

La formule de calcul de l’ECL se décompose comme suit :

On constate que le calcul de l’ECL repose sur :

- La probabilité de défaut (PD) de l’actif qui est estimée :

- Sur 12 mois en ce qui concerne les ECL classé en stage 1

- Sur la durée de vie de l’actif lorsque l’ECL est classée en stage 2 ou 3

- L’exposition en cas de défaut (EAD) : la créance ou la valeur de l’actif exposée au risque de défaut de la contrepartie

- Le pourcentage de perte en cas de défaut (LGD)