La donnée extra financière n’est alors plus seulement un enjeu légal, mais un enjeu stratégique et de réputation pour l’Investissement Socialement Responsable (ISR). Dans ce sens, l’Autorité des Marchés Financiers (AMF) pousse les actionnaires à réagir en assemblée générale sur les résolutions climatiques (Say on Climate) afin de réduire le greenwashing.

Aujourd’hui, des dizaines de milliers de données ESG circulent et sont accessibles via les data providers. Cependant, de la collecte au traitement, les acteurs de la place sont confrontés à une incohérence des définitions, à l’opacité et au manque de fiabilité de la donnée. Dans quelle mesure est-il possible d’adopter une méthodologie standard de traitement de la donnée extra financière afin d’améliorer la comparabilité entre les acteurs de la place ?

Cet article a été co-écrit avec Amundi Technology, Aramis société d’avocats, Goodvest, NeoXam, Quantalys et Vermeg, nos partenaire du LabUC.

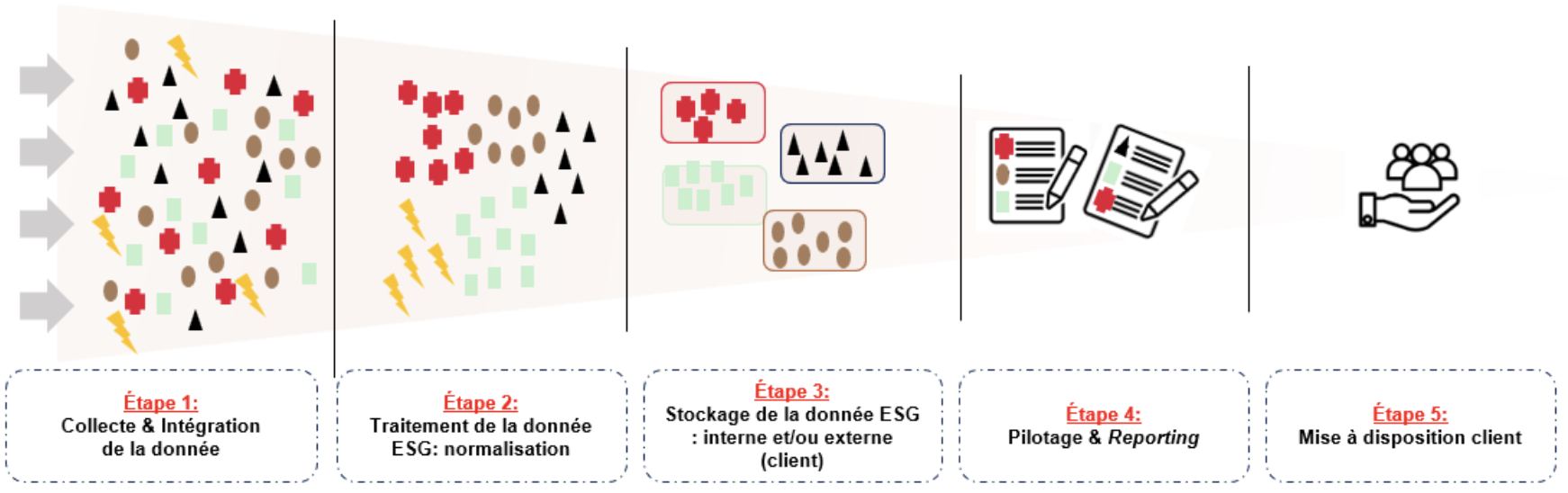

Quelles étapes dans le flux de la donnée ESG ?

Le circuit de la donnée ESG peut être décomposé en 5 étapes distinctes et nécessaires afin de répondre à la fois aux contraintes réglementaires et aux contraintes des clients finaux.

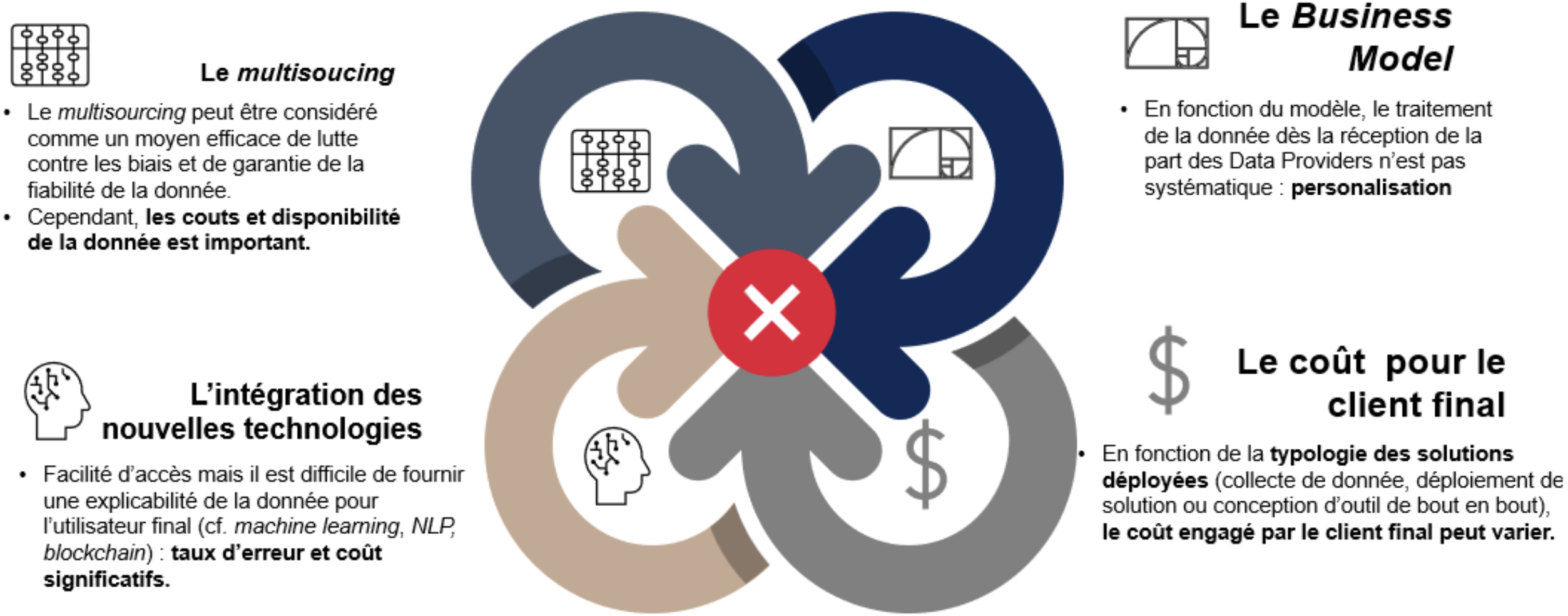

Etape 1 – Collecte & Intégration de la donnée : en s’appuyant sur un éditeur de logiciel ou sur une équipe d’analystes en interne, un acteur financier doit, dans un premier temps, collecter et intégrer la donnée ESG récupérée auprès des providers dans son système d’information afin de disposer d’une base de données exploitables. Le choix des fournisseurs reste à la libre appréciation de l’acteur et le recours au multisourcing (une solution pour éviter les biais et tester la fiabilité des données) et/ou aux nouvelles technologies (Intelligence Artificielle, machine learning, Natural Language Processing – NLP) peut être envisageable avec un coût économique important pour l’acteur.

Etape 2 – Traitement de la donnée ESG (normalisation) : après la récupération et l’intégration de la donnée ESG dans les systèmes des providers (si externalisation) et/ou des utilisateurs (si internalisation), une « notation » grâce à l’aide de méthodes « internes » (pondération des différents critères et indicateurs à établir en utilisant divers algorithmes et ratios) est réalisée. Cette phase centrale au cours de laquelle a lieu la normalisation de la donnée ESG (paramétrage de la data) permet de construire des indicateurs de performance extra financière de chaque sous-jacent du portefeuille, du fonds au global, etc.

Etape 3 – Stockage de la donnée ESG (interne et/ou externe) : la phase de traitement de la donnée ESG donne lieu à une phase de stockage des indicateurs calculés et retenus, qui sont donc intégrés aux systèmes d’exploitation des éditeurs de logiciels et/ou directement dans les systèmes des utilisateurs (sociétés de gestion, banques, assureurs) : Datawarehouse interne, outil propriétaire, référentiel Excel.

Etape 4 – Pilotage & Reporting de la donnée : en fonction des besoins clients identifiés, un système de pilotage et monitoring est mis en place, notamment via le recours à des tableaux de bord, qui permettent de suivre l’évolution des indicateurs dans le temps (système d’alertes en cas de valeur incohérente par rapport à l’historique par exemple, construction de scenarii et de stress tests climatiques, etc.) et de construire des portefeuilles en fonction des préférences de durabilité. La construction des indicateurs aux phases 1 à 3 permet d’identifier et de sélectionner les investissements jugés « opportuns » – en fonction de la stratégie d’allocation des actifs adoptée – et de constituer un portefeuille sur mesure et conforme aux préférences de chaque organisme en matière de durabilité.

Etape 5 – Mise à disposition : le client final – l’épargnant – récupère l’ensemble des reportings et documents produits : informations précontractuelles, informations contractuelles, mise à jour des annexes spécifiques, reporting SFDR… en fonction des critères demandés.

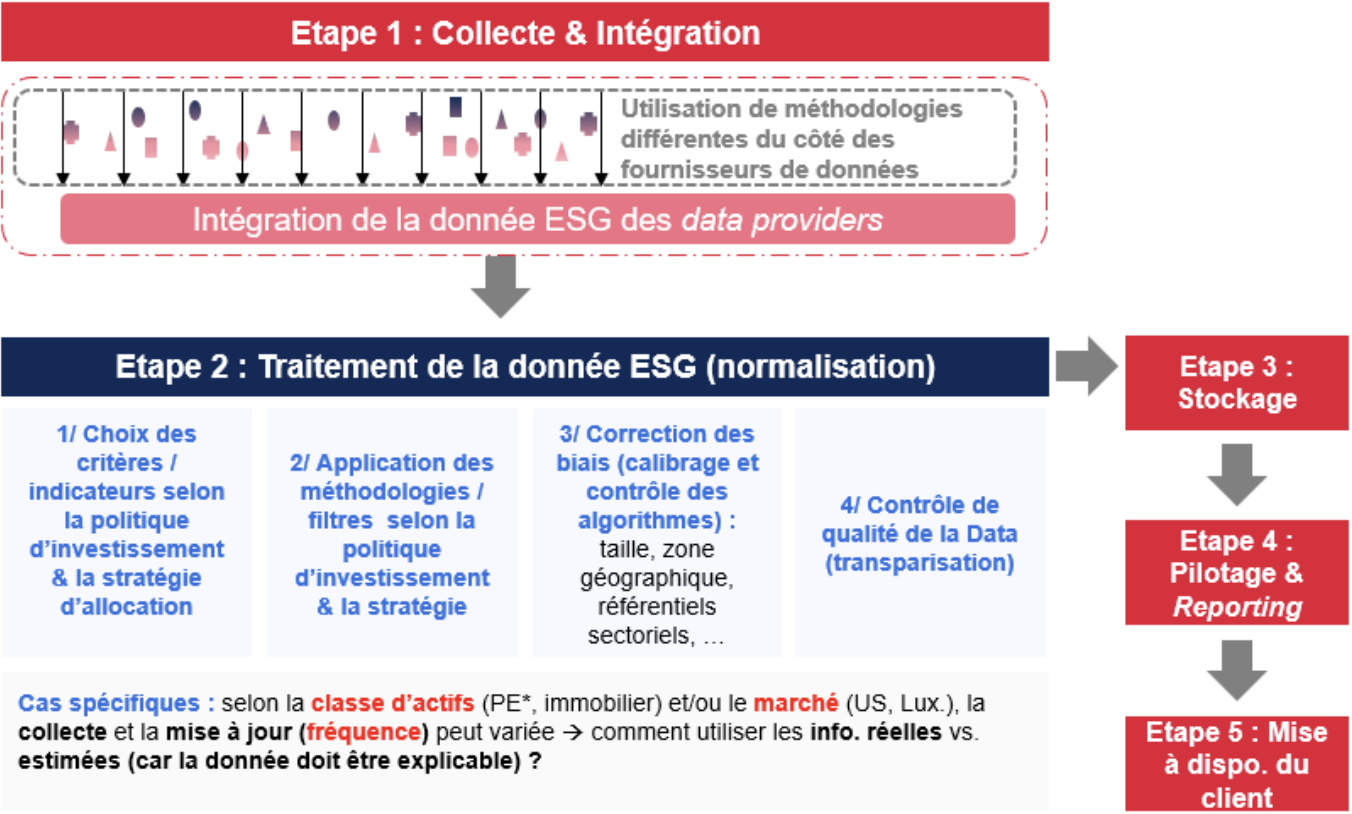

Comment traiter et normaliser la donnée ESG ? (Focus de l’Etape 2)

La normalisation de la donnée ESG consiste à appliquer aux divers points de données extra financières, une série de paramétrage afin de construire des indicateurs standards.

En effet, une fois le fournisseur choisi et les données intégrées dans le SI de l’acteur, la donnée ESG doit être normalisée. A partir de centaines, voire de milliers de données ESG, l’objectif est de pouvoir extraire les données adéquates afin de construire des indicateurs traduisant la performance extra financière de l’instrument financier. A date, cette phase de normalisation, à l’issue de laquelle une « notation » qualifiant l’instrument financier est produite, répond à des méthodologies « propres » à chaque acteur. En effet, l’absence d’un modèle standard ne permet pas d’uniformiser les pratiques sur le marché.

*Côté Private Equity, l’accès à la donnée est parfois très compliqué, voire impossible et nécessite une phase d’audit par des consultants, ce qui augmente donc les coûts engagés par la société pour récupérer l’information.

Etape 2.1 – Choix des critères

Le nombre de critères peut varier d’un pilier ESG à l’autre. Il dépend des fournisseurs de données utilisés (multisourcing ou unique), du niveau de couverture, de la qualité de la donnée pour un émetteur spécifique mais aussi du choix de l’acteur de marché en fonction de sa politique d’investissement et de sa stratégie d’allocation d’actifs.

Etape 2.2 – Application des filtres

La normalisation passe par l’application des différents filtres pour rendre compte de la performance extra-financière des actifs :

- filtre d’exclusion : dans une démarche éthique, certaines activités sont exclues du scope d’investissement, telles que les énergies fossiles, l’armement, le divertissement pour adultes, le tabac… etc. ;

- filtre d’analyse de l’empreinte carbone : le choix des indicateurs peut se faire pour répondre à l’Accord de Paris. L’Accord de Paris fixe la limite de la hausse de la température globale à « bien moins de 2°C » d’ici à 2100 ; il invite les États signataires à poursuivre les efforts en direction des +1,5 °C.

- filtre d’alignement : le choix des indicateurs peut également se faire sur des critères pré définis, pour s’aligner par exemple sur les Objectifs du Développement Durable ou encore pour répondre aux requis réglementaires (indicateurs requis PAI, taxonomie, SFDR) ;

- filtre d’appréciation : certains acteurs font le choix de compléter leur donnée ESG en intégrant des critères laissés à leur libre appréciation : critères sociaux, respect des droits de l’homme, parité homme femme, etc. ;

- filtre best in class (sélection des meilleures entreprises dans leur secteur d’activité suivant les critères ESG) ou best in universe (sélection des entreprises les mieux notées d’un point de vue ESG, quel que soit le secteur) ou engament actionnarial (engagement des actionnaires au travers d’un dialogue direct avec les dirigeants, ou indirect à travers l’exercice de leur droit de vote en AG).

L’ordre d’application de ces filtres peut varier d’un acteur à un autre, en fonction de la politique d’investissement et de la stratégie d’allocation adoptée.

Etape 2.3 – Correction des biais

L’un des défis posés lors du traitement de la donnée ESG est la suppression des biais qui peuvent exister (biais de taille, de secteur, de géographie) et fausser le résultat final. Par exemple, les biais peuvent apparaître dès lors que la société de gestion (ou l’éditeur de logiciel) récupère les données auprès d’une seule source de donnée, qui adopte une méthodologie propre dans les calculs des valeurs des données (méthode souvent confidentielle ou très peu explicite). Le choix des indicateurs et leur pondération sont aussi des facteurs de biais, puisque qu’un produit financier peut être évalué « conforme » au plan environnemental, mais être insatisfaisant côté gouvernance par exemple. L’importance des critères reste donc relativement subjective, d’où l’importance de traitement des biais dans cette étape de normalisation. Le calibrage et paramétrage des algorithmes est nécessaire avant le contrôle de qualité.

Etape 2.4 – Contrôle et mise en qualité

La normalisation de la donnée ESG s’achève par une étape de mise en qualité pour s’assurer que l’ensemble des indicateurs sélectionnés sont alignés à la stratégie d’allocation et que l’ensemble des biais a été traité. Durant cette phase de « transparisation » de la donnée ESG, des recalculs peuvent être menés, des comparaisons par rapport aux valeurs historiques enregistrées, etc. La correction des valeurs extrêmes permet de s’assurer que la liste « finale » retenue des indicateurs est recevable et exploitable pour le travail de reporting.

Il reste à noter que selon la classe d’actifs, le flux de la donnée varie, démontrant une fois de plus que la mise en place d’un modèle standard est difficilement envisageable à ce stade. Par exemple, l’accès à des données concernant le segment du Real Estate résulte très souvent de l’intervention d’externes qui mènent des audits directement sur les sites de chantiers et des performances énergétiques des bâtiments. De même, la donnée ESG du segment de Private Equity nécessite l’intervention d’acteurs externes, ce qui conduit donc à l’augmentation des coûts engagés.

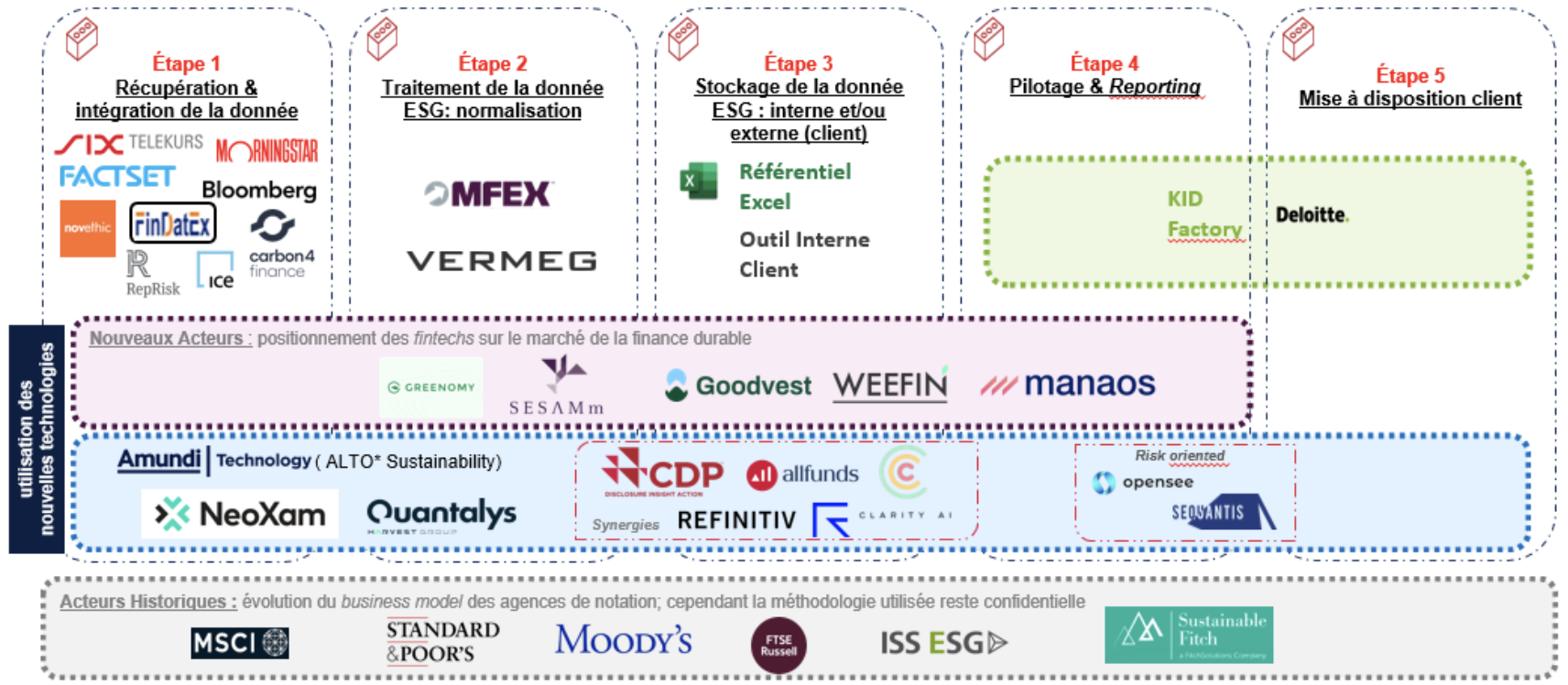

Cartographie des acteurs à date

Le marché de la donnée ESG est en forte concentration, marqué par des mouvements de fusions et acquisitions entre des structures d’envergure (fournisseurs d’indice, agences de notation, asset managers) et des petites sociétés expertes en analyse extra financière. En témoignent le rachat de Sustainalytics par Morningstar, de Vigeo Eiris par Moody’s ou encore la prise de participation minoritaire d’Axa IM, Mirova (Natixis IM), Sienna Partners et Solactive dans la fintech Iceberg Data Lab, spécialisée en solution ESG pour les institutions financières.

Le choix du fournisseur dépendra du besoin client, des étapes clés à couvrir et de la transparisation souhaitée.

Disclaimer : Cette cartographie s’appuie sur notre appréciation des acteurs du marché concernant le traitement de la donnée ESG. Elle n’est pas exhaustive.

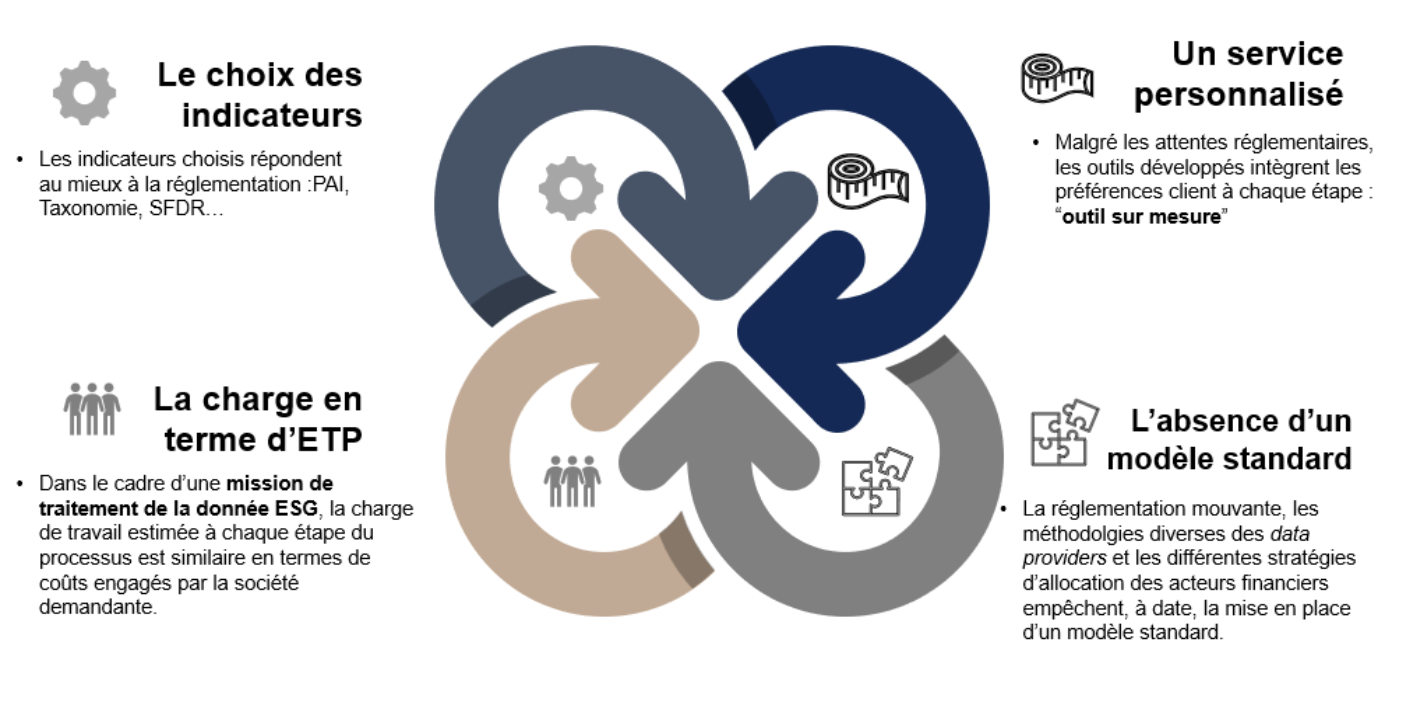

SeaBird, avec ses partenaires du LabUC, Amundi Technology, Aramis, Goodvest, Neoxam, Quantalys et Vermeg, a décortiqué et étudié les pratiques du marché concernant la normalisation de la donnée ESG. Objectif ? Mettre en évidence les convergences et les divergences quant à l’éventuelle mise en place d’un modèle standard de traitement de la donnée ESG souhaité par la réglementation.

4 axes de convergence :

4 axes de divergence :

Quel est l’enjeu de coût pour une solution de bout en bout ?

Le recours à des prestations externes (éditeurs de logiciel) s’inscrit dans une fourchette de prix allant de :

- de 30 000€ à 50 000€ HT/an : pour la collecte de la donnée brute ;

- de 60 000€ à 180 000€ HT/an : pour la collecte de la donnée brute, en fonction des encours sous gestion et des fonds à analyser ; le niveau de transparisation va déterminer le coût à engager ;

- De 200 000 à 350 000 € HT/an : pour une solution « all inclusive » de reporting ESG pour environ 5 utilisateurs. Le prix peut être négocié selon les « modules » (scoring, reporting SFDR, reporting Taxonomie, stress tests climatiques, etc.) à prendre par prestataire.

La phase de collecte à elle seule peut mobiliser de 3 à 10 ETP, en fonction de la taille de la structure. L’ensemble de la chaîne mobilise quant à elle plus de 20 ETP (R&D, Traitement de la donnée, paramétrage, outil de reporting). Enfin, une mission de conseil de mise en conformité ESG peut aller de 70 000€ à 250 000€, en fonction du segment (étape) de la chaine à accompagner.

Aujourd’hui, les sociétés de gestion se dotent des méthodologies qui leur sont propres afin de conserver la confidentialité de leur méthodologie de calcul, et font le choix d’externaliser (via un logiciel de traitement de donnée et de reporting, un cabinet de conseil, etc.) ou d’internaliser son processus d’analyse ESG ; et en fonction de leur politique d’investissement et de la stratégie d’allocation des actifs la société. Selon nos observations, les assets managers sont prêt à investir entre 60 000€ et 150 000 € dans leur reporting ESG. Selon l’AMF, pour 40% des acteurs, le coût est considéré comme un des critères de sélection des prestataires de servir extra financiers. A date, le coût des prestations, jugé trop élevé, est un frein au recours à des prestataires externes.

Une validation des rapports ESG via le Say on Climate : le nouveau greenwashing ?

Les résolutions climatiques, très présentes pour la saison des assemblées générales de 2023, sont une pratique de soft law consistant à soumettre à un vote consultatif des actionnaires en assemblée générale annuelle la politique environnementale de la société. Il s’agit d’une pratique qui ne provient pas d’une obligation légale, bien que l’AMF conseille l’ensemble des sociétés cotées d’y avoir recours par souci de transparence et d’engagement actionnarial. Ce caractère facultatif pourrait expliquer qu’en 2022, uniquement 11 sociétés du CAC 40 ont soumis un Say on Climate. Aujourd’hui, le Say on Climate est adoptée par les acteurs dont l’impact environnemental est assez conséquent. Dès lors, se pose le problème du recours à ce moyen dans une optique de greenwashing plus qu’une réelle volonté de validation par l’actionnariat de la politique environnementale de la société.

En outre, les conséquences d’un vote défavorable de l’assemblée générale pose question : la seule sanction à une politique environnementale ne satisfaisant pas les actionnaires serait la manifestation d’un désaveu de la politique environnementale du conseil d’administration soumise au vote. Faute de réforme législative, il est impossible d’exiger de la part du conseil d’administration d’une société de soumettre à un second vote une nouvelle version de la politique environnementale. Par ailleurs, on ne note aucune obligation d’effectuer un vote annuel récurrent sur le sujet, certaines ne s’engageant à solliciter l’approbation des actionnaires que lors d’un changement de la politique environnementale de la société. Bien utilisées, les résolutions sur les enjeux climatiques sont essentielles pour concrétiser la vision partenariale de la gouvernance de l’entreprise sur les sujets de durabilité.

Un modèle de donnée ESG standard, est-il envisageable ?

Oui, mais pas encore à date. La proposition de méthodologie expliquée dans l’article reprend les « best practices » identifiées à ce jour et permet d’esquisser une possibilité d’uniformisation des pratiques de la place. Cela dit, du fait d’une réglementation mouvante et d’une incohérence de l’offre, le marché est loin d’avoir atteint la maturité nécessaire pour mettre en place un modèle standard de traitement de la donnée extra financière. En effet, l’accès à une donnée plus transparente et la volonté du régulateur de mettre en place des indicateurs standards apparaissent comme étant des requis inhérents à la standardisation d’un modèle de traitement de la donnée extra financière.