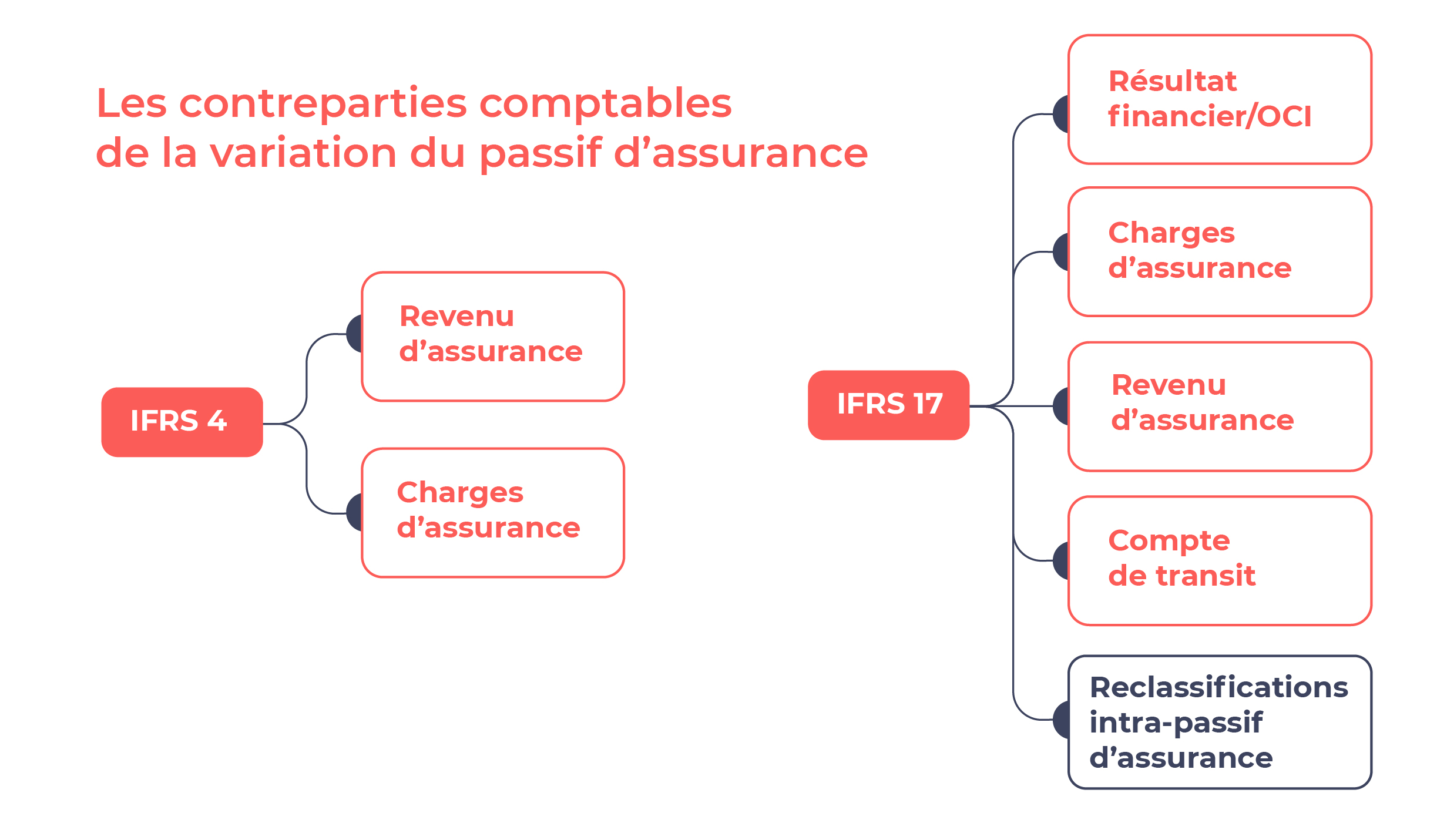

Si l’écriture de variation des provisions techniques IFRS 4 était extrêmement simple, celle de variation du passif d’assurance IFRS 17 est beaucoup plus difficile à opérer :

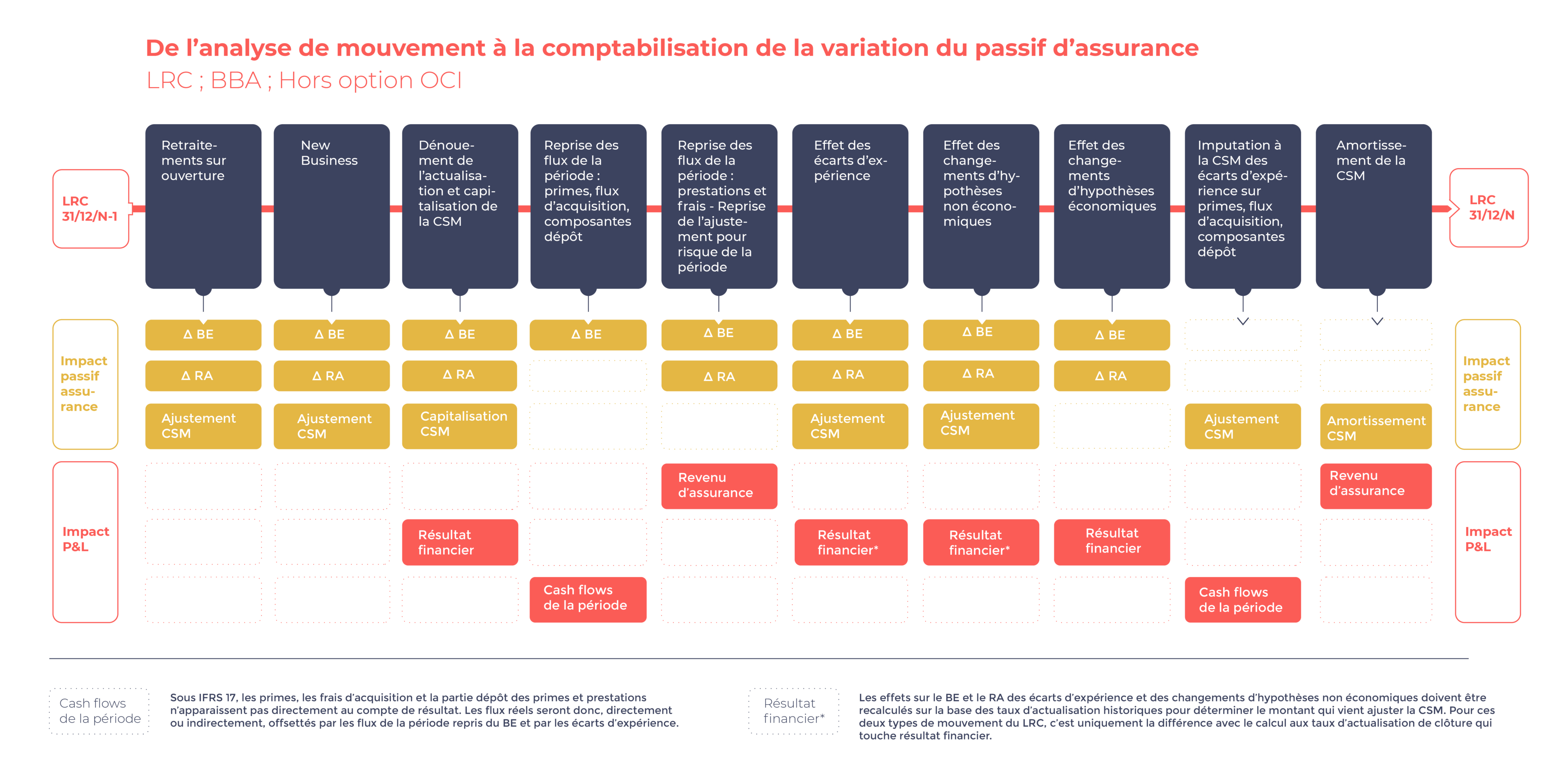

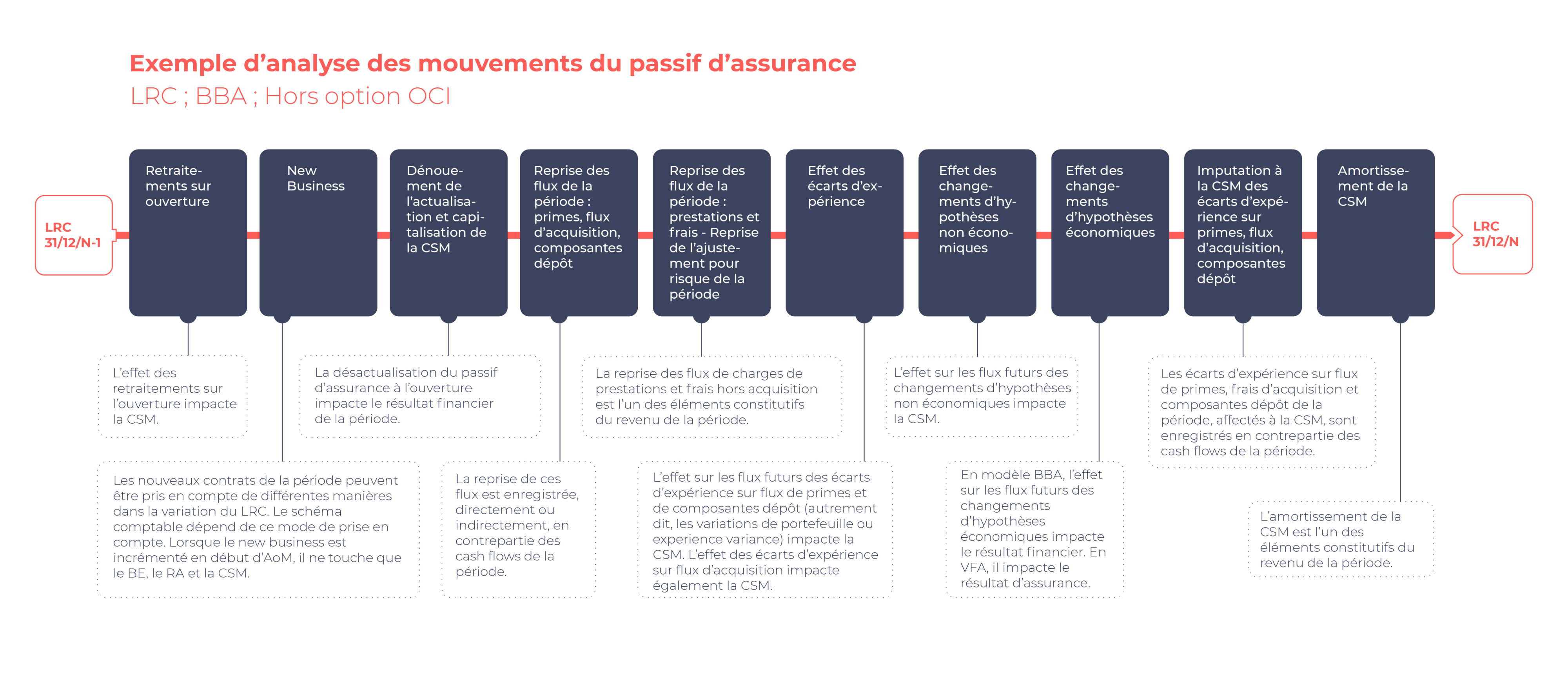

- En effet, sous IFRS 17, les contreparties comptables sont différentes en fonction du facteur causant la variation : impact du passage du temps sur la valeur actualisée, reprise des flux de la période échue, nouvelles souscriptions, variations d’hypothèses techniques, variations du portefeuille d’assurés, variations d’hypothèses économiques.

- De plus, sous IFRS 17, les primes, les frais d’acquisition et la partie dépôt des versements de prestations n’apparaissent pas directement au compte de résultat : ces flux n’étant rattachés à aucune période comptable particulière, leur effet sur le résultat est reconnu tout au long de la période de couverture au travers de l’amortissement de la CSM (marge de service contractuelle). Dès lors, la reprise du BE (Best estimate) associé à ces flux ne doit pas directement toucher le résultat d’assurance, tandis que d’éventuels écarts d’expérience sur ces flux devront être imputés à la CSM, groupe de contrats par groupe de contrats.

Ainsi, la définition des schémas comptables va mobiliser les expertises, aussi bien du côté de la fonction Finance que du côté de la fonction Risques. Une excellente coopération entre profils comptables et actuaires sera nécessaire.

- Du côté des actuaires, il s’agira de bâtir une analyse de mouvement qui permette de restituer les éléments de variation que la norme IFRS 17 cherche à capter.

- Du côté des comptables, il s’agira d’attribuer la bonne contrepartie comptable à chaque source de variation, de s’assurer du correct traitement des flux de primes, frais d’acquisition, composantes dépôts, et de veiller à disposer des informations nécessaires à la production des tableaux de variation du passif d’assurance à produire dans l’annexe des états financiers