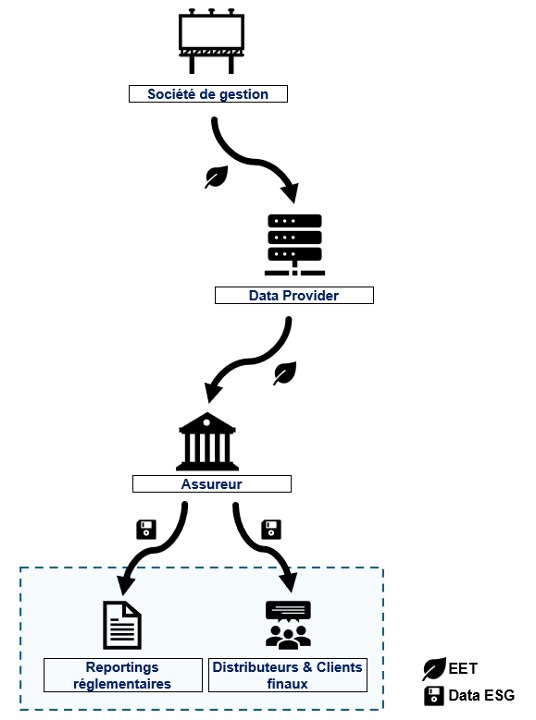

Destiné à faciliter la collecte d’information et l’échange des données ESG requises entre les gestionnaires d’actifs et les distributeurs/assureurs, l’EET a évolué en parallèle avec les changements des régulations européennes, afin de garantir la conformité et la pertinence des données ESG fournies.

L’EET en quatre étapes

- Août 2022 : le modèle initial EET V1 permet une meilleure prise en compte des préférences ESG des investisseurs, conformément aux exigences de MiFID II et de DDA.

- Janvier 2023 : l’EET V1.1 intègre les nouvelles exigences découlant de l’application des RTS SFDR.

- Février 2023 : l’EET V1.1.1 ajoute des champs spécifiques concernant les investissements dans le gaz naturel et le nucléaire, activités désormais reconnues comme durables dans le cadre de la Taxonomie européenne.

- Décembre 2023 : l’EET V1.1.2 ajoute de nouveaux champs sur la mise à jour des informations relatives aux Principales Incidences Négatives (PAI).

Malgré ces évolutions, l’EET ne remplit pas encore son rôle, en raison de sept écueils qui restent à surmonter.

1. Des données difficilement identifiables par les sociétés de gestions

Bien que les EET offrent un cadre standardisé pour la collecte de données ESG, les sociétés de gestion rencontrent encore des difficultés à identifier des informations pertinentes et de qualité. La diversité des sources de données et l’absence de critères universels rendent complexes l’agrégation et la comparaison des informations, particulièrement concernant les fonds immobiliers (SCP/SCPI) et les FCPR. D’importantes ressources sont nécessaires afin d’assurer la conformité des informations extra-financières fournies tout en évitant le greenwashing.

2. Des banques qui passent sous les radars

Les banques privées distribuant des produits structurés ne sont pas soumises aux mêmes obligations strictes (notamment SFDR) que d’autres produits d’investissement en matière de transparence ESG. Cela crée un fossé réglementaire. Les obligations structurées échappent à l’analyse ESG, mettant ainsi en péril la couverture des informations partagés par l’assureur. Cela souligne l’importance de réexaminer les réglementations actuelles pour y inclure ces produits.

3. Des assureurs qui peinent à récolter les données

Les assureurs font face à des défis uniques dans la collecte des données ESG, particulièrement en raison de la composition de leurs portefeuilles, souvent investis dans des actifs variés comme l’immobilier ou les ETF. Le processus de collecte et de traitement est souvent entravé par le manque de données disponibles ou des coûts élevés pour obtenir des informations conformes. Ces défis ralentissent la capacité des assureurs à se conformer aux exigences réglementaires, entraînant un surcoût et une complexité supplémentaires dans leur organisation.

4. Un faible niveau de divulgation

Le niveau de divulgation dans les EET reste relativement faible. Malgré les exigences croissantes en matière de transparence ESG, de nombreuses informations clés ne sont pas encore suffisamment détaillées. Les gestionnaires d’actifs fournissent parfois des données limitées, ce qui rend difficile l’évaluation précise des performances ESG des produits financiers. Cela peut limiter la capacité des investisseurs à comprendre pleinement les risques et les impacts ESG associés à leurs investissements.

5. La sous-déclaration de certaines informations

Certaines informations essentielles, telles que l’exposition des fonds aux combustibles fossiles ou les Principales Incidences Négatives (PAI), sont parfois sous-déclarées ou omises dans les EET. Les PAI sont des indicateurs clés que les fonds devraient déclarer pour évaluer leur impact négatif sur l’environnement et la société, conformément aux exigences de la Sustainable Finance Disclosure Regulation (SFDR). Toutefois, de nombreux gestionnaires d’actifs ne fournissent pas ces informations de manière détaillée.

Par exemple, un fonds peut mentionner qu’il prend en compte les PAI sans préciser comment il les évalue, ni fournir de données chiffrées sur des indicateurs comme l’impact sur la biodiversité, la consommation d’eau ou la pollution générée par les entreprises du portefeuille. Bien que cela ne résulte pas d’une intention délibérée de tromper les investisseurs ou de faire du greenwashing, ce manque de précision, souvent lié à la difficulté d’obtenir certaines données, limite la transparence et rend difficile pour les investisseurs de comprendre les véritables risques environnementaux et sociaux liés aux investissements.

6. Un versioning qui rend les comparaisons difficiles

Le processus de versioning des EET, avec plusieurs versions publiées sur des périodes rapprochées, rend la comparaison des données ESG entre produits et au fil du temps plus complexe. Chaque nouvelle version introduit de nouveaux champs ou ajuste les exigences, ce qui peut conduire à des incohérences dans les rapports et rendre difficile l’analyse des tendances ESG à long terme. Les investisseurs et analystes peuvent rencontrer des défis lorsqu’ils tentent de comparer des données issues de différentes versions de l’EET, ce qui limite la comparabilité des informations entre les produits financiers.

7. Le coût de l’externalisation de la donnée ESG

Les data providers émergent comme des acteurs clés dans l’adoption des EET. En offrant des services de collecte, d’agrégation et de normalisation des données, ils permettent aux institutions financières de se concentrer sur leurs opérations principales tout en respectant les obligations réglementaires en termes de transparence. Toutefois, cette dépendance accrue envers les data providers soulève des questions sur les coûts à long terme et les risques de centralisation excessive des données. Les assureurs doivent évaluer soigneusement l’équilibre entre internalisation et externalisation des processus de récupération et de gestion des données ESG relatives à leur portefeuille.

Comment peuvent évoluer les EET ?

La révision du règlement SFDR, qui devrait mieux encadrer les produits actuellement en dehors de son périmètre, pourrait entraîner des changements significatifs dans les EET. Et l’intégration des critères de biodiversité dans les futures versions des EET pourrait ajouter une nouvelle dimension aux critères environnementaux.

Avec le renforcement du cadre réglementaire, les investisseurs exigeront par ailleurs des informations ESG plus fiables et détaillées dans les EET, afin de s’assurer que leurs investissements sont conformes à leurs objectifs de durabilité. Une demande croissante pour des vérifications et audits externes des données ESG pourrait émerger, renforçant la crédibilité des rapports.

À l’avenir, l’EET pourrait s’harmoniser avec d’autres standards ESG mondiaux, facilitant la comparaison entre différentes juridictions et types d’investissements grâce à une standardisation des formats de reporting ESG. Il est ainsi prévu que les EET s’harmonisent avec d’autres standards internationaux, comme ceux du Task Force on Climate-related Financial Disclosures (TCFD).

Conclusion

Ces évolutions s’inscrivent dans un effort global visant à limiter les risques de greenwashing et à renforcer la transparence des informations ESG, une priorité majeure pour l’Union européenne ces dernières années. Cependant, bien que nécessaires, elles pourraient ne pas suffire. Le faible niveau de divulgation et la sous-déclaration d’informations clés, comme l’exposition aux combustibles fossiles ou les PAI, restent des obstacles significatifs qui peuvent affecter l’efficacité des EET. Les investisseurs pourraient continuer à faire face à une visibilité réduite sur les risques ESG, tout en rencontrant des difficultés pour comparer les produits financiers. Cela risque d’affaiblir la crédibilité des informations fournies et de limiter leur impact dans la promotion d’une finance durable.